资讯 百威英博也“差钱”?传拟将亚洲业务IPO以加速减债,或赴港上市

自天价收购最*竞争对手SAB米勒后就进入比较“缺钱”状态的百威英博可能要有大动作!传闻这家全球最*的啤酒公司正在考虑推动其亚洲业务单独IPO。

路透社上周五消息称,据两位亚洲银行业知情人士透露,百威英博(Anheuser-Busch InBev)正在考虑推动其亚洲业务上市来筹集数十亿美元,这将有助于该公司减轻债务负担。

据悉,募资金额或高达数十亿美元。彭博社日前引述知情人士消息称,此次百威英博寻求募集资金或超过50亿美元,整个亚洲业务估值约为700亿美元。然而,据路透社报道,一名银行知情人士则预想此次上市规模为20-30亿美元。

上市地点有可能是香港。据彭博社报道,这家总部位于比利时的啤酒巨头正在讨论在香港上市其亚洲业务的可能性。

彭博社援引知情人士称,百威英博目前仍未决定上市地点,香港可能是考虑的地点之一。但知情人士又指,讨论仍处于初步阶段,该公司“也可能最终决定不将有关业务上市”。

“我们始终关注能够优化业务和推动长期增长的机会,当然这也要遵守我们严格的财务纪律。我们致力于我们在亚太地区开展业务,并为这一地区的潜力感到兴奋。”百威英博的发言人在一份声明中表示,但其拒绝就具体交易发表评论。

今天,就此事向百威英博中国方面求证,截至发稿,暂未收到相关评论。

受消息刺激,百威英博上周五股价一度急升逾7%,创2015年9月以来最*涨幅,随后有所回落。去年,该公司的股价下跌了38%,在欧洲斯托克50指数(Euro Stoxx 50)中表现有待改善。

债务压力

众所周知,极度擅长资本运作的3G资本控制着百威英博,“差钱”这档事理论上不应该和这个啤酒巨头沾边。不过有迹象表明,百威英博现在确实比以往更需要钱。

“百威英博自从收购了SAB米勒之后债务杠杆一直就很高,所以这家公司最近又发了155亿美元的债券,基本上就是钱不够用了。”一名香港私募基金人士今天向小编分析称,全球经济下行,也影响了百威英博在各地市场的表现。

小编早前介绍过,为了收购最*的竞争对手SAB米勒,百威英博曾在2016年花费了超过1000亿美元。

该公司的整体收入和盈利增长也面临挑战。去年,由于百威英博在美国和巴西等其最*市场的啤酒销量下滑,该公司在10月宣布将拟派股息减半。

上周,这家啤酒公司还宣布将发行155亿美元(约合人民币1048.8亿元)的40年长期债券,所得款项将用于赎回2021年至2026年期间到期的165亿美元(约合人民币1116.5亿元)债券。

上述投资界人士向小编分析称,百威英博若将亚洲业务IPO,一方面可以缓解其资产负债表的压力,另一方面,亚洲是百威英博今后发展潜力最*的市场,IPO也有助于释放整个百威英博集团的股价压力。

中国/亚太业务

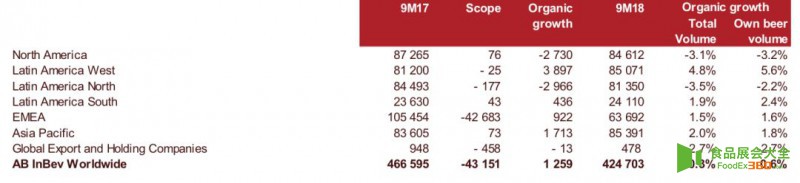

我们再来具体看下可能被拆分上市的亚太业务。

小编翻阅的最*财报显示,2018年1-9月,百威英博亚太地区的销量占比为20%,利润占比为15%。据路透报道,其中,亚太地区约三分之一的利润来自中国,其余大部分来自澳大利亚。

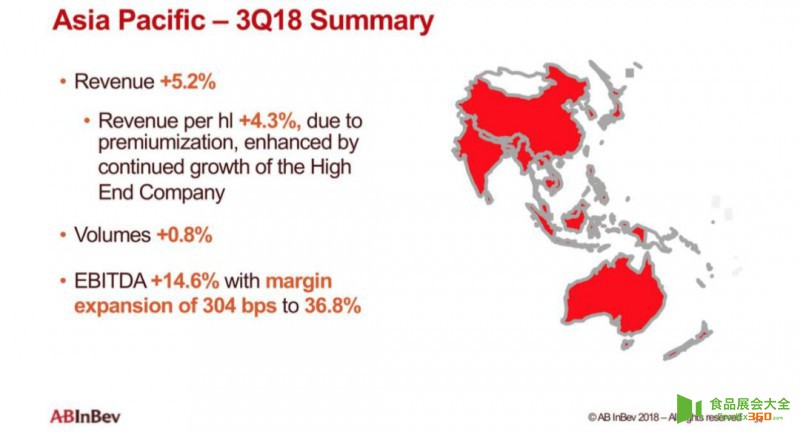

2018年第三季度,百威英博亚太地区的收入增长5.2%,销量增长0.8%,EBITDA增长14.6%。

尽管在美国销售疲软,但百威英博在中国却持续实现增长。“百威英博在中国市场的策略,主要就是通过高端化和涨价来提升利润率,这个它一直还是做得比较成功的。”一位香港分析师向小编表示。

欧睿数据显示,百威英博是中国最*的外资啤酒制造商,2017年的市场份额为16%。

最*财报显示,尽管中国啤酒行业销量整体呈负面趋势,该公司在2018年第三季度的销量仍增长了1%,由此进一步扩张了市场份额;同时收入增长7.4%。2018年1-9月,百威中国收入增长6.3%,销量增长1.8%。

除了“强大的成本纪律和优化的运营流程”,百威英博中国业务的的EBITDA也继续受益于有利的收入增长和品牌组合。“2018年第三季度,我们录得年初迄今最强劲的业绩,EBITDA增长了22.8%,利润率增长415个基点至33.1%。”该公司表示。

该公司又指出,电商业务继续成为其在华增长的推动因素,该渠道对中国消费者越来越重要,特别是对于高端产品销售而言。

小编留意到,在去年10月的业绩分析师会议上,百威英博首席执行官薄睿拓(Carlos Brito)还提到,2018年第三季度,百威英博的收入增长了4.5%,“这一增长主要由中国、墨西哥和欧洲其他市场推动”。

谈到中国市场时,薄睿拓表示,第三季度,百威英博在中国的业务继续保持了自2018年年初以来的强劲增长势头,这得益于在夏季(啤酒销售旺季)成功的品牌激活和持续的高端化。

百威英博首席执行官薄睿拓(Carlos Brito)

“百威品牌表现非常好,销量增长为中个位数,归功于它在中国更多地区的渗透率增加。以科罗娜为首,我们的超高端产品组合继续录得两位数增长。”薄睿拓透露道。

估值问题

尽管能够减轻债务负担,也可以更好释放潜在价值,但传闻700亿美元的估值是否合理还有待商榷。小编留意到,路透社引述分析师评论指出,700亿美元的估值约占整个公司市值的一半,“显得过高”。

对此,加拿大皇家银行的欧洲分析师同样表示,估值数字让他“感到困惑”。“在我们看来,需要冷静看到头条新闻和股市反应的光鲜故事背后。尽管如此,我们仍然认为这是一个积极的信号,因为它减缓了对百威英博负债状况的一些担忧。”

而对于百威英博拆分亚洲业务单独上市的影响,一位香港分析师向小编表示,由于资金变得充裕一点,所以不排除该公司可能在市场投放,特别是高端化方面增加市场动作。

“但是,因为现在百威英博整体差钱,他会拿钱出来花还是想拿钱过冬,这个不太好说,要看公司的决定。我个人认为不花钱的可能性稍大。”该分析师向小编表示,此事对百威英博的中国业务“估计影响不大”。

不过,也有分析认为可能该公司会拿钱进行收购。杰富瑞(Jefferies)分析师表示,加速减债也可能为百威英博开展进一步收购开辟道路,私人持有的法国集团Castel或成为潜在目标。

评论

杭州酷展营销策划有限公司

发表资讯188篇

最近内容

最牛零食的35亿养成记和百亿目标

“网红”奶粉a2要在半年内加大在华投资,还说会找个“猛人”管中国市场

与飞鹤深度捆绑,但飞鹤业绩大涨它却连年巨亏!