资讯 2018年第四季度乳品行业市场分析

睿农乳业研究部

2018年第四季度,原料奶价格出现上涨趋势,进一步拉升企业成本,这对于中小型乳品企业来说,经营压力增加。

从市场竞争的角度看,乳业巨头的策略非常明显,就是不断收割即将成熟的市场,培育新兴市场。

新品类会为企业带来增长,但不可持续性也为企业带来烦恼,唯*的解决办法就是从品牌定位的角度考虑,重新梳理你的品牌价值,打造可持续的竞争力。

对于中小型牧场来说,能够进入加工领域,其生存和发展的空间将会放大,多年的低温乳品市场教育,也将为这些企业带来发展的机遇。

一、行业基本面:四季度原料奶收购价格连续上涨;鲜奶零售价格保持平稳;液态奶进口量同比首降。

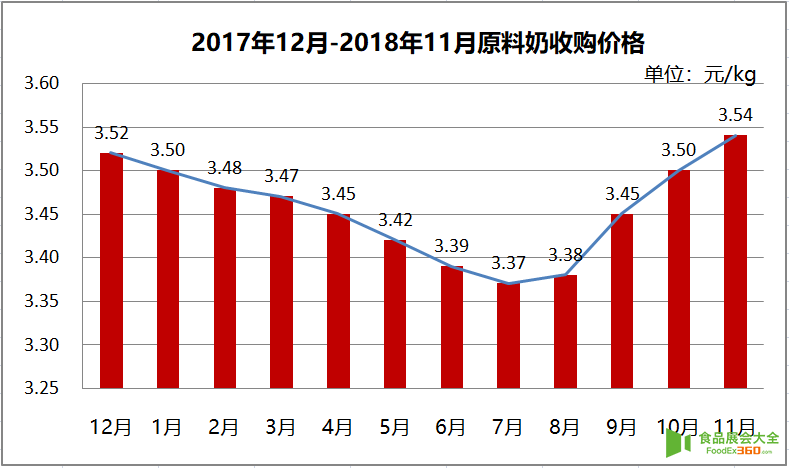

农业部公布的9-11月份农产品供需形势分析月报显示,原料奶收购价格7月份止跌后,保持连续上涨。

其中,11月份原料奶收购价3.54元/kg已经突破了前10个月的最*点。供需平衡的打破导致第四季度原料奶收购价格持续走高。

一是随着天气逐渐进入冬季,奶牛产奶的淡季开始到来,原料供应的趋紧促使奶价上涨;二是随着第四季度市场逐渐进入旺季,乳品企业开始为元旦、春节传统旺季的备货提前储备原料奶。

数据来源:农业部《农产品供需形势分析月报(鲜活农产品)》

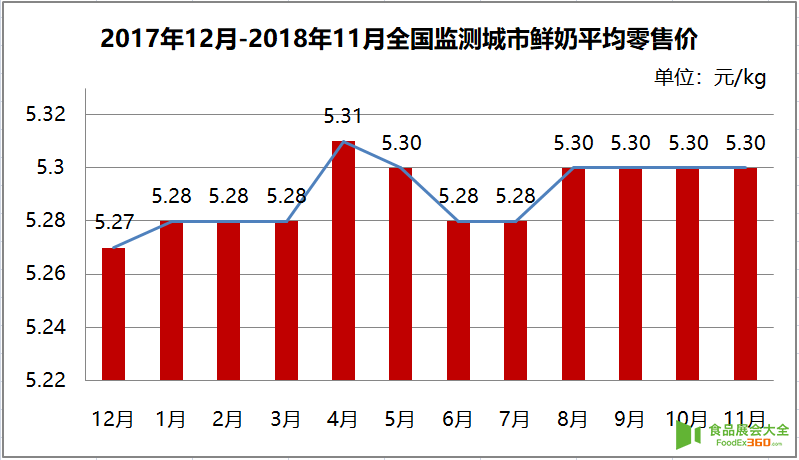

与此同时,从农业部9-11月全国监测城市鲜奶平均零售价来看,零售价环比保持稳定,同比略涨,反映出短期内鲜奶消费的稳定。

数据来源:农业部《农产品供需形势分析月报(鲜活农产品)》

进口乳品依然保持着增长的态势,但进口液态奶进口量出现同比首次下降的现象。

据海关最*统计数据显示,1-11月我国累计进口液态奶63.03万吨,同比下降0.5%。其中鲜奶同比下降0.1%,酸奶同比下降8%,这是近15年来液态奶进口量首次出现同比下降。

液态奶进口量的首次下降,预示着我国液态奶进口增幅已经逐渐收窄并进入到瓶颈期,短期内进口液态奶难有较大的增长幅度。

这也说明我国消费者对于液态奶消费正日趋理性,消费者对液态奶“本地”、“低温”、“新鲜”的认知正在得到加强;同时也证明,国内乳企对于低温液态奶的发力,在一定程度上抑制了液态奶的进口需求。

二、竞争态势:三季报成绩单公布,乳业巨头拉大与中小企业的差距;中小企业基础产品缺乏竞争力,高端产品缺乏影响力是增长乏力的主因。

(一)三季报公布,巨头与中小企业差距拉大

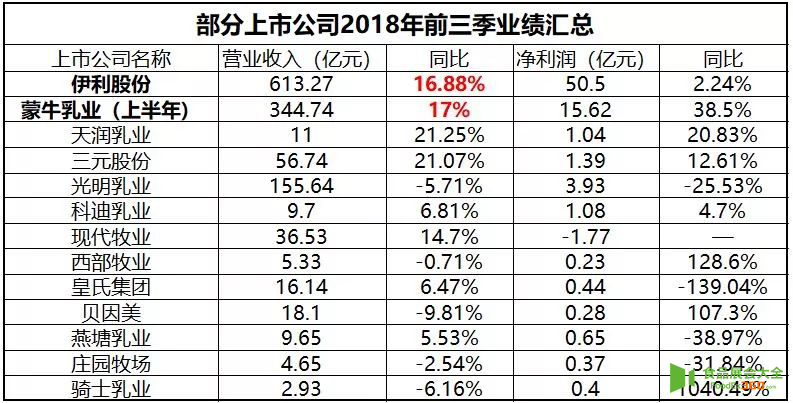

第四季度,上市乳企2018三季报陆续公布,伊利股份2018年前三季度实现营业收入613.27亿元,同比增长16.88%,净利润50.5亿元,同比增长2.24%。另据蒙牛半年报显示,上半年蒙牛实现营业收入344.74亿元,同比增长17%,净利润15.62亿元,同比增长38.5亿元。

乳业双雄在体量远大于中小企业的情况下,增长率更是遥遥领*中小企业。

2018年前三季,除天润、三元等依然保持着20%以上的增幅外,多数上市乳企业绩平平,甚至下滑。另据睿农咨询调研了解到,多数中小乳企前三季度增长幅度不超过5%,大约20%的乳品企业出现负增长。

乳业双雄在基数远大于中小企业的情况下, 17%左右的市场增幅远超多数中小企业,他们的增量来自哪里?在增速大于行业的情况下,显然是抢占了中小企业的份额。

当乳业巨头的渠道织网行动进一步贯彻,产品线不断升级与丰富,终端价格战不断打击中小企业时,中小企业普遍显得束手无策。因此,市场就只能向大企业加速集中。

数据来源:睿农研究部∣上市公司2018年三季度业绩公告

(二)基础产品缺乏竞争力,高端产品缺乏影响力是中小企业增长乏力的主因

虽然大企业的快速增长严重挤压了中小企业的市场空间,但并不能说大企业的增长主要来自于对中小企业市场份额的抢夺。我们通过对乳业巨头产品结构的分析,能够找到巨头快速增长和中小企业增长乏力的真正原因。

(1)乳业巨头基础类产品占比约50%。所谓基础类产品主要指大众化的纯奶、酸奶等,其显著特征是价位普遍较低,与多数区域乳业的产品结构有较大重合度,经常低价促销。根据华泰证券提供的数据显示,伊利、蒙牛的基础类产品占比约50%。区域乳业的基础产品是主力,而这些产品对于巨头来说却是侧翼,这就导致不对称竞争,这样的竞争状态,是区域乳业最终缺乏竞争力的关键。

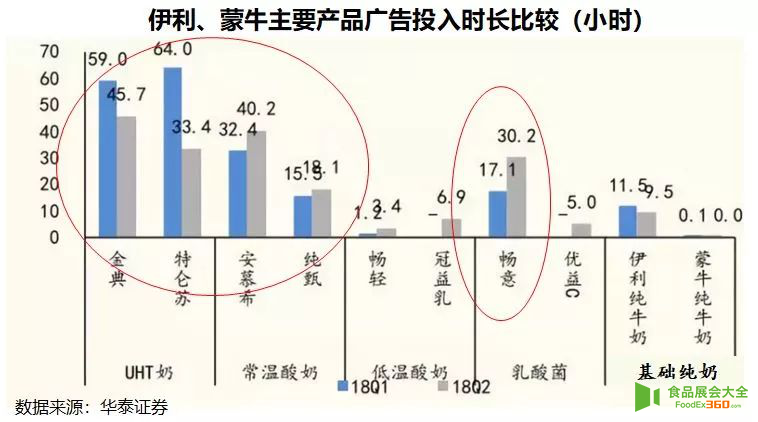

(2)从广告投入看乳业巨头在产品方面的发力重点。从华泰证券提供的数据(如下图)可以看出,伊利、蒙牛对高端常温产品的广告投入远大于其他品类。金典、特仑苏、安慕希、纯甄,以及畅意乳酸菌等品类实际上都是相对于巨头而言的“蓝海品类”。

从广告投放上看,中高端产品才是伊利、蒙牛的主力产品。

(3)高端产品是乳业巨头主要的增量来源。以伊利为例分析。据伊利三季报显示,前三季度伊利的“金典”、“安慕希”、“畅轻”、“每益添”、“JoyDay”、“金领冠”、“巧乐兹”、“甄稀”等重点产品销售收入同比增长30%以上,而这些品类销售总额要占到伊利整体的四成以上。显然这些高端产品是伊利主要的增量及利润来源。

结合伊利前三季整体增速16.88%,我们不难推算出,伊利基础产品的实际增速应该低于10%,这一增速是在伊利不停的价格战和无限赠品模式下完成的。

而大多数中小企业的基础类产品要占到80%、90%甚至更高,市场投入远低于大企业,又凭什么想要追求10%以上的增速呢?

再看高端产品,尽管多数中小企业也有高端产品,但多数高端产品停留在模仿竞争对手的阶段,本身缺乏特色,加上推广不利等因素,销售情况普遍惨淡,对于整体的贡献自然十分有限。

由此,我们找到了中小企业增长乏力的2点原因——基础产品没有竞争力,高端产品缺乏影响力。

三、巨头布局新市场:国内市场总量封顶效应出现,乳业巨头开启海外布局。

睿农咨询预计2018年,中国乳业销售规模将达到3800亿元,行业增速继续保持低位增长,关键原因是国内市场出现封顶效应,即消费总量基本饱和。

在国内市场,企业需要通过调整产品结构,来应对市场的变化,我们的观察是,区域型乳业90%没有这样的战略考虑,大型企业已经在几年前就开始规划,现在已经基本调整完毕。

面对当前国内的市场环境,乳业巨头加快对海外市场的布局。

10月23日,伊利集团在印度尼西亚首都雅加达举行了Joyday冰淇淋全球首*仪式。

值得留意的是,该款冰淇淋也是伊利旗下产品登陆东南亚市场的“先头部队”。Joyday冰淇淋的成功上市标志着伊利将全面进入印度尼西亚等东南亚市场。据伊利执行总裁张剑秋指出,这是伊利继欧洲创新中心、大洋洲生产基地和中美食品智慧谷之后,在全球织网上又迈出的重要一步,同时也是伊利打造“乳业丝路”的重要开拓。

11月29日,伊利公告表示,为了进入泰国市场,并借助泰国在东南亚的地理优势,对周边国家市场形成辐射,公司全资子公司香港金港商贸控股有限公司(简称“金港控股”)收购泰国 THE CHOMTHANACOMPANY LIMITED 96.46% 的股权。

同日,投入数亿的蒙牛印尼 YoyiC 工厂即将正式开业,这是蒙牛的第60家工厂。

工厂坐落于印尼勿加泗市,占地面积 1.5 万平米、日产能 260 吨、年产值 1.6 亿美元。11月底工厂生产的 YoyiC 乳酸菌饮料和酸奶在雅加达等印尼主要城市的 12000 余家商铺上市。蒙牛希望以此为依托,全面打通东南亚市场。

蒙牛印尼的工厂

我们看到,当伊利和蒙牛在国内市场无论在品牌、产品还是渠道管理等方面,均已经处于不可撼动地位的时候,如何寻找新的增长点就是摆在他们面前最*的问题。

同时,两大巨头也肩负着振兴中国乳业,参与国际竞争的重任。因此国际化是伊利、蒙牛的必然选择。而把走出国门的首站放在东南亚,也是综合考量了区位、人口、经济、政治等多方面因素的结果。

四、政策机遇:奶业振兴《意见》落地,中小牧场迎来新的发展机遇。

12月26日,九部委为贯彻落实《国务院办公厅关于推进奶业振兴保障乳品质量安全的意见》和全国奶业振兴工作推进会议精神,进一步明确目标任务,突出工作重点,加大政策支持力度,促进奶业振兴发展,经国务院同意,印发关于进一步促进奶业振兴的若干意见。

在意见中明确表示,支持奶农发展乳制品加工。

一是出台金融信贷支持、用地用电保障等相关配套政策,支持具备条件的奶牛养殖场、合作社生产带有地方特色的乳制品,推进一二三产业融合发展。二是加快修订乳制品工业产业政策,放宽对乳制品加工布局的半径和日处理能力等限制。三是鼓励奶农、合作社将奶牛养殖与乳制品加工、增值服务等结合起来,积极培育鲜奶消费市场,满足高品质、差异化、个性化需求。

这表明,我国的中小牧场在遵守相关法律法规、确保乳品质量安全的前提下,可以自主发展乳制品加工,中小牧场主将有机会获得加工端和市场端的利润,这对于中小牧场的生存与发展无疑是重大利好。

这也意味着,奶吧作为中小牧场参与市场竞争的主要渠道,获得了政策支持,未来,奶吧这种乳品销售渠道有望再次迎来发展高潮。

尽管奶吧作为新的竞争对手暂时难以撼动乳品加工企业的市场份额,但对消费者而言,无疑增加了更多的选择。同时,作为适合巴氏杀菌工艺的奶吧,对于巴氏奶的普及推广将起到不可忽视的作用。

辽宁绿澳鲜奶吧

因此,无论从消费者利益还是解决中小牧场生存发展的角度来看,政策对于中小牧场以及奶吧的支持,都是有利于整个行业健康发展的好事。

五、品类机遇:芝士酸奶竞争加剧;巴氏奶爆发进入倒计时;奶酪引发众多乳企关注与布局。

(一)芝士酸奶竞争加剧,部分地区价格战已开始

随着君乐宝“涨芝士啦”的持续走红,芝士酸奶已经成为2018年度最热门的新品类。第三季度君乐宝召开发布会,宣布“涨芝士啦”上市一年销量突破2亿包,更是把这一热点推向高潮。

包括伊利、蒙牛在内的大小乳企,纷纷推出各自的芝士酸奶,试图抓住这一热点品类带来的红利。

这一幕与之前所有创新产品的发展过程一模一样。都是先有企业创新产品,成为热点之后引来众多企业的跟风,随着大企业的入局,开启价格战。最后,原创企业以及众多跟风企业坚持不住,便以大企业的市场收割而告终。

据睿农咨询调研了解到,目前山东个别地区芝士酸奶的价格战已经开启,爱克林芝士酸奶的价格甚至已经跌破2元。

就目前芝士酸奶的市场发展情况来看,多数地区价格仍然坚挺,尚未入局的中小企业仍有机会。且不论最终这一品类是以君乐宝的独领风骚,还是以大企业的市场收割而告终,对中小企业而言,要想抓住短期内芝士酸奶带来的市场红利,必须注意以下几点:

(1)包装形式与价格的低端化。

由于这一品类的龙头企业君乐宝,采用的是爱克林的包装形式,这也就意味着这一品类本身就是大众化的定位。因此中小企业要想入局芝士酸奶,就不能采用高端的包装形式,而只能是爱克林及更加低端的大众化的包装形式。从价格来看,龙头企业的价格定在3.5-4元/袋,这等于给这类产品价格设置了一个天花板,高于这一价位的芝士酸奶就是不符合消费认知的。

(2)概念勿模仿。

自从君乐宝芝士酸奶取名“涨芝士啦”,众多企业的芝士酸奶在命名上纷纷围绕“知识(芝士)”来造句,连伊利、蒙牛也不例外。很显然,当大家都以这种方式命名的时候,对消费者而言,已经毫无吸引力可言。君乐宝也已经意识到这一问题,对创新产品命名回归品类本质,就是“芝士酸奶”。

(3)尚未入局的企业要做“芝士+”,而不是“芝士”。

随着大企业的入局,如果企业再去做一款类似的芝士酸奶,很难找出选你而不选大品牌的购买理由。“消费者以品类思考,品牌表达”,这是《定位》理论贡献的很重要的一个观点。尚未入局的企业要想入局芝士酸奶,首*必须要进入芝士酸奶这个品类,但同时,又必须要做不一样的芝士酸奶,只有这样才能给予消费者充分的购买理由。因此我们建议,要做“芝士+”先进入品类,然后通过口味创新,让消费者获得不一样的体验,例如,芝士+草莓,芝士+黄桃等等。

(二)巴氏奶爆发进入倒计时,巴氏奶之战即将打响

随着收入水平、消费观念、市场需求、基础建设等各方面的条件日益成熟,低温新鲜的巴氏奶作为国内市场的下一个发展热点已经日益明朗。

消费者和市场对新鲜乳制品的消费需求,进入了稳步上升通道,新鲜乳制品,也成为中国奶业应对国际奶业冲击所带来多种影响的重要途径。

随着蒙牛、伊利对巴氏奶的入局,毫无疑问这一品类将迎来爆发,可以说巴氏奶的爆发进入倒计时。国家优质乳工程,正是以巴氏奶发展为主要方向的。

据相关媒体报道,蒙牛正申请加入中国优质乳工程,今年 7 月国家奶业科技创新联盟已经考察了蒙牛旗下 10 个工厂。从市场角度看,申请加入优质乳工程,也是蒙牛推广巴氏奶的重要举措。

第四季度,睿农咨询团队成员在走访上海市场时,发现了蒙牛的透明袋巴氏鲜牛奶,零售价2.5元/袋。这一新产品的上市,意味着蒙牛高、中、低端巴氏鲜奶已经集合完毕,随时可以发动针对区域乳业传统优势巴氏奶的战争。我们预计,2019年将会打响巴氏奶的市场竞争之战。

(三)奶酪引发众多乳企关注与布局

奶酪市场在最近几年的表现异常亮眼。凯度消费者指数家庭样组数据显示,截止2018年6月,奶酪市场近6年来的年均复合增长率达12%;另根据英敏特的报告,到2019年中国的零售奶酪市场价值将突破50亿。正因为奶酪市场的美好前景,引发了诸多乳企的关注与布局。

尼尔森发现,奶酪的主力购买人群是超过30岁的妈妈人群或40岁以上的中年男女,终端消费者中很大一部分是儿童,因此乳企多以儿童奶酪作为进入奶酪品类的切入点。

广泽股份(600882)2019年1月7日晚间公告,公司拟将企业名称由“上海广泽食品科技股份有限公司”变更为“上海妙可蓝多食品科技股份有限公司”,证券简称相应由“广泽股份”变更为“妙可蓝多”。此举也意在聚焦奶酪品类,抢占中国奶酪市场龙头地位。

随着众多企业入局奶酪市场,未来企业需要把握以下几方面的机遇:

(1)IP化。我国奶酪市场品牌相对集中度高,整体市场规模较小,增长速度较快。新兴品牌要想快速突破市场,就要能够建立和目标消费群体最*的沟通方式,而IP化是最*的方式之一,比如汪汪队等;

(2)零食化。目前的零食化奶酪大部分都是以儿童为主的零食化,而对于青少年或者其它年龄段的零食是缺乏的。未来需要明确消费场景,对零食化奶酪的场景进行重新的定义,包括补充能量、强化营养、休闲消费等;

(3)中国风味。产品的创新要符合目标消费群体的消费需求。中国风味奶酪,要有中国本土的特色文化,或者特色的配方和诉求。中国风味就是要本土化,要和本土消费者的消费理念相一致。在口味方面,可以进行多样化的尝试。

(4)体验式推广。奶酪在中国市场刚刚兴起,大部分都属于空白市场,企业要通过品牌教育、产品体验来完成和消费者的链接,只要消费者能够接受企业的产品,就有机会进行第二次复购,达成持续的销售。

竞争加剧,这是2018年市场的整体概括。我们看到,中小企业无论怎样进行产品创新,都难以避免被大企业收割的命运;无论怎样进行渠道创新,也难以追上大企业的步伐。

我们认为,区域型乳品企业必须在品牌建设上寻求突破,因为“品类思考,品牌选择”是消费者的购物习惯。

睿农咨询的判断是:在未来较长的一段时间内,仅仅靠产品创新是无法取得持续竞争优势的,如果区域乳业不进行品牌价值的重新塑造,在竞争中处于弱势的地位就不可能得到改变。